一橋の学問を考える会

[橋問叢書 第五十八号] 金融革命の進展とその意義 一橋大学商学部教授 花輪 俊哉

はじめに

ただいま御紹介にあずかりました花輪です。

本日は、金融革命、あるいは金融自由化の進展と意義ということでお話ししたいというふうに思っているのですが、世話人の方から、小泉先生のお話を少ししてからというお話を承っておりますので、初めにそのことから入っていきたいと思うんです。

小泉明教授の学風について

小泉先生は、御承知のように学長をされてその心労もあられてお亡くなりになったというわけなんですけれども、学問的な点について言いますと、私は先生の直系の弟子というわけではないんですけれども、金融論を勉強しておりました関係で小泉先年にはいろいろご指導を受けておりました。日常研究会などでいろいろお話を伺いながら考えていたのは、小泉先生は本当の意味での実学ということを考えておられたのではないかというふうに思っております。

本当の意味でのと、念を押しましたのは、きょうの、例えば金融の自由化というような問題が起こりますと、それに対して、それをどうとらえ、どう解釈するかということに強い関心を持たれたということです。ただその場合、金融自由化の現象面に注目するだけにとどまるのではなくて、それを経済学、あるいは金融論の論理の中で問題をとらえていこうとなさったのではないかというふうに思います。残念ながら早く亡くなられてしまったということもありまして、先生の御著書といいますものはそれほどありません。ケインズ経済学についての解説という形のものだけしかないのですけれども、たくさん残っております論文等々を拝見いたしますと、先生は現実の問題をどう解釈しようかといろいろ考えておられたということがよくわかります。

先生の場合にはケインズの経済学と歩みを共にしておりました。小泉先生の先生に当たられる先生は山口先生であるわけですが、ちょうど古典派の経済学に属する人であったと言ってよいと思います。

それに対して小泉先生はケインズという経済学がちょうど勃興してくるときに出会ったということで、ケインズに

ずっと傾倒されていたということであります。ケインズ自身も本当の意味での実学ということを心がけた人だというふうに言ってよいと思いますので、そういう意味でケインズ、および小泉先生は同じ路線を歩まれたのではないかというふうに考えております。

ケインズは、書いている書物の中で、非常に大きな本、立派な体系的な本というものはアダム・スミスに任せてもいいのではないか。自分は事あるごとに、いろいろな問題が起こってきた時に、それに対してどういう回答をするかということをパンフレットの形で答えていくのだというようなことを述べております。小泉先生も始終その言葉を引用されておりましたので、そういうことから小泉先生の書物が、少なくなっている理由であったのではないかというふうにも思っております。

先ほど言いましたように、ただ現実の問題を、現象だけを解説するというのではなくて、それを学問の世界の中で料理しようと、こういうふうに考えられておりましたわけですから、ケインズは、それを『一般理論』という形で最後に示しました。先生もその一般理論的な考え方を背景に持ちましていろいろなことを解釈されようというふうに考えていたというふうに言ってよろしいかと思います。

本日のテーマと小泉教授

本日、実は小泉先生のことにふれて話をしてほしいと言われまして、テーマとしては金融自由化の問題ということを与えられておりましたので、私は、もし小泉先生がお元気でおられたならばいま何を言われるだろうかということを考えて、実はきょうのテーマを二つに分けたのですが、そのうちの第一の課題(資本主義経済の二つの顔)については、小泉先生がお元気でおられたら、こういう内客のことを、あるいは言われたのではないかと思うことを、私なりに答案を書いて見たわけです。先生がお元気でおられましたら、この答案を見て、おまえこの答案では五十点だというふうに言われるのではないかという気もするのですが、先生がいま金融自由化あるいは金融革命ということを見ておりましたら、こんなことを、言われたのではないかということを第一の課題としてお話ししたいというふうに思います。

第二の課題(金利の自由化と業務の自由化)についても、もちろん小泉先生が関係ないわけではないのですが、少し新しく生まれた理論などもありますので、その点をあわせて御紹介させて頂いて本日の内容ということにいたしたいと考えております。

資本主義経済の二つの顔一自由経済と企業者精神

それでまず第一番目の課題について考えていきたいというふうに思うのですが、それは資本主義経済の二つの顔ということで考えてみたいと思うのです。

「二つの顔」というのは何かというと、一つの顔は資本主義経済を自由経済ということで考えようという、これを強調することであります。

第二の側面、顔というのは企業者精神を資本主義経済の特徴として考えようということであると考えます。

この「二つの顔」というのは、ときどきは同じものとして言われる場合もあるかもしれないけれども、しかしこの違った顔として考えた方がいろいろな点でよいのではないかというふうに思われるわけです。

(1) 自由経済

自由経済の顔というのはどういうことを言うのかと言いますと、実物面と貨幣面と二つに分けて考えることができるかと思いますが、実物面で見ますと、それは市場機構とか価格機構というものに対する信頼ということで言ってよろしいかと思います。ここの中ではそういう市場機構、あるいは価格機構を十分に生かすことによって、資源配分であるとか、景気の調整というようなことはこの価格のメカニズムに頼って調整していくことができるんだと。だから余り政府が介入するとか、独占や寡占のようなことが大きくなることは好ましくはない。もっと市場のメカニズムに対する信頑を強める方向で考えた方がいいのではないかということです。これはもちろんアダム・スミス以来の伝統でもありますし、また現在のレーガノミックスの中で復活されている考え方であるというふうに言ってよいかと思うので、決して今後ともなくならない。こういう考え方は基本的に存続するということです。

それに対しまして、実物面に対する貨幣面ということを考えてみますと、自由経済を非常に強調する人も貨幣機構といったようなものは、あるいは決済機構といってもいいですが、そういう決済の問題、貨幣の問題ということを非常に重視します。これは資金を調達するとか、資金の需給というようなことよりは、むしろ決済機能という点だけを強調するというふうに見た方がよいのではないか。もちろん古くは貨幣というのは金属貨幣ということでありましたから、そういう時代の貨幣の決済ということは金本位制というようなことで考えられていたかもしれません。しかしだんだんたちますと、銀行の貨幣であります預金貨幣というものが貨幣の中心になってまいりますので、その銀行組織といったことがこの決済機能の中心だということで、それを大事にしていこう。それをいかに管理していくかということが重要な問題であった。資本主義経済から今日まで、実はこの銀行組織をどうとらえ、どう改善していくかということの歴史、これが金融論をいろいろ発展させ、あるいは変化させていったというふうに言ってもよいのではないかというふうに思います。

現在では古い金本位制時代 − これについてはまた後で触れるつもりではあるのですが―から、少なくとも現在は銀行貨幣を中心に銀行組織が形成され、信用機構も確立しているということであります。したがって、銀行組織を中心にいろいろな考え方を紹介いたしますと、まず一つはフリードマンの考え方であるというふうに言ったらよいかと思います。ですから、ここで自由経済というと、何か一つの定まった考え方があるかの如くに考えられるのですが、必ずしもそうではないということをお話ししたいと、こう思っているわけです。実物面では価格機構とか市場機構が非常に働く世界。これについてはみんな一致する。しかし貨幣面については、同じ自由経済を大事にする人も意見が違っているということを述べたいと、こう思っているわけです。

その一つの例がフリードマンであって、フリードマンの場合には中央銀行を非常に信頼する。ですから、金本位時代からずっと後、中央銀行の最後の貸し手としての中央銀行制度が確立いたしまして、その制度のもとにバンキングシステムというものが発達している。しかし現行の銀行制度は、部分準備制度といいまして、準備を一部だけとっておいて後は貸し出しに向けるという方式であるわけですが、その銀行のあり方というものは必ずしもよくないと考えるわけです。なぜならば、それは市中銀行が自由に信用創造できるので経済の撹乱をもたらすという心配がどうしても消えないのだというわけです。したがって百パーセント準備を銀行に課そう。そうすれば貨幣の供給というものの責任というものは、すべてこれ中央銀行の責任になるわけでありまして、銀行が信用創造という形で貨幣を造出するという力はなくなります。そういう形をとっているのが実は自由経済を守るのに非常にいいんだという考え方をフリードマンは述べたわけです。かなり過激的な改革案であるというふうに言ってよいかと思うんですけれども、現行の制度では自由経済を本当に守るというためには貨幣的な撹乱がどうしても起こる可能性があるので、それをなくするためには百パーセント準備がどうしても必要であるというのが、このフリードマンの考え方でした。ですから、そこでは中央銀行を信顆いたしまして、それのもとで適切な貨幣の供給を行うということで、逆に言えば市中銀行といいますか、民間の銀行は十分現在のままでは信用できない。信用創造という形で勝手に貨幣を供給する可能性があると、こういうふうに見ているわけです。

それに対しまして、同じ自由経済ということを強調しているのですけれども、ハイエクはそれを全く反対に、中央銀行というものはいまや意味がない。どうも中央銀行があってもインフレがあったり、いろいろな撹乱が起こっている。むしろそれをなくして、市中銀行の自由に貨幣を供給するシステムをつくり上げた方がよいのではないか。それをフリー・バンキングという形で考えているわけです。ですから、このハイエクの提言ということが実現すれば、中央銀行はなくてもよいと、こういうことなのです。

そのフリー・バンキングが成立すると、どういうことになるかといいますと、銀行の中に当然よい貨幣を供給する銀行と悪い貨幣を供給する銀行というものが出現してくるかもしれない。銀行貨幣を乱発するようなところは悪い貨幣を供給する銀行となってくるといえるかもしれない。そこでそういう状態が生じてきますと、グレイシャムの法則ということが言われていた時代には、悪貨が良貨を駆逐するということで、悪貨が残って良貨はなくなるというふうに考えられていたわけなのですけれども、ハイエクはそれを逆だと主張するわけです。いまや自由経済が本当の力を発揮する。それは金融という側面の中にもそういう自由経済が実現されるようになれば、良貨が悪貨を駆逐していくということが起こってくるのだと。こういうことを主張したわけです。

このようなフリー・バンキングの時代は、現実にはまだ非常に遠い先のように見えます。しかし、国内経済ではなく、国際経済という場で考えてみると、これは各国の貨幣、例えばドルがあり、円があり、マルクがあり、いろいろな貨幣があって、そしていい貨幣がだんだん強くなっていくということで、良貨は悪貨を駆逐する可能性があるのだと、こういうふうに見ていると考えられるわけです。世界中央銀行というものは現在存在しない。それにもかかわらず国際的にはちゃんと決済機構が働らいていると考えられているわけです。そのように考えてみますと、ハイエクの考え方もそういう国際経済の場で見ると必ずしも不思議ではない。何か国内経済で見ますと、どこの国にでも中央銀行があり、中央銀行のないフリー・バンキングということは学者の理論であって現実性がないというふうに見えるわけですけれども、そうでもないように思います。

このように国際経済の場で見ますと、自由経済ということの中での多様性ということを考えたときに、なおいろいろな問題があります。現在は自由変動相場になっているわけですから、これは各国通貨の交換比率が自由に変化し得るという意味で自由な市場ということを考えている状況といっていいでしょう。固定為替相場制のもとではある価格に固定的に押さえてしまうわけですが、それとは違って変動相場制のもとでは価格機構を非常に生かそうという状況になっているというわけです。この世界の中にも、自由経済を支持する者はすべて変動相場制を支持しているのかというとそうではなくて、逆に金本位制というような固定為替の中で最も固定的だと思われるような制度をまた復活させようという考え方もあるわけです。ですから自由経済というものの貨幣的な側面というものについては必ずしも一致していないということで、フリードマン的な考え方であれば、これは貨幣の方だけを、ある意味で貨幣供給を固定しておくことが実物面での自由経済を守る道だと、こう考えているのに対して、いまのハイエク的な人たちは、実物面のみならず貨幣面のすべてを自由にさせる。金融の世界でも自由になるということで良いのだ。こういうふうに踏み切っているわけです。ですから自由経済ということを強調する人の中でも貨幣面においてはいろいろあり得るだろうということになります。

そういう自由経済の顔が一つあるわけですが、それはどちらかというと、そういう市場機構とか価格機構を非常に重視しているというふうに考えられます。

(2) 企業者精神

それに対して企業者精神の方を強調する立場というのは、企業者精神ということですから、そういう人間の持つ力、機構というよりは、そういう人の力といったものを考えていると言ってよいのではないかと思います。これはシュンベーターがその代表であるというふうに思いますが、シュンペーターにつきましては企業者と生産者というものを区別する。単にものをつくるというだけではいけないのだ。企業者というのはイノベーションという形でいろいろの革新を行っていくということです。

革新のまず第一には、新しい種類、新しい品質、そういう商品を市場に導入することが考えられます。単に実験ということではなくて、市場の中に新商品を導入するということが言われているわけです。

第二番目には、新生産方法を採用する。

第三番目には、新市場を開拓する。

第四番目には、新資源の獲得。

第五番目には、産業組織における新制度を実現するということで、かなり大規模経営ということを入れてくるということも勧めているというふうに考えてよいでしょう。

シュンペーターは、そういういままでと違った新しいことをやっていくということによって企業者というものが存

在し得るのであって、この人たちは創造的破壊を行っていると考える。いままでのものをただ従来通り作っていくというのではなくて、創造的破壊としていろいろ活躍していくというところに企業者の特色を求めていると言ってよいかと思うわけです。最近の金融革命というようなものも、そういう意味で創造的破壊ということになければならないということになりましょう。

ただ、企業者がそういう形で革新を続けていくことによって資本主義経済は維持されるわけですが、そういう力がなくなってきますと、この資本主義は生気を失いいずれ崩壊していくと、シュンペーターは考えたわけですが、その生気を失わせるのは官僚制と言ったらよいでしょうか。大規模経営がだんだん広がっていくという中で、そういう官僚制が広がっていく。したがって、そこで企業者精神が発揮できずに資本主義経済は崩壊していくのだというふうに考えていたように思います。

ケインズもある意味において企業者精神ということを強調した学者であったのではないかというふうに考えております。ただケインズの場合には、対立させるものは企業者と投資家ということで対立させておりました。これと労働者という三つの階級というのを考えていたのですが、ここで特に重要なのは、企業者と投資家ということであろうかと思います。企業者というのは、要するに生産ということに携わるということが非常に重要でありまして、投資家の方は直接その生産には携わらない。資産保有の形態を変化させることによって収益をあげると考えられます。ですから証券投資というようなことを考えて実物で持っても構わないんですが、資産保有ということだけで収益を挙げるというのが投資家の特色である。いまの言葉で言えば、いろいろなポートフォリオを組んでいくというところにその特色があるのに対して、企業者というのは現実に生産ということを行っていくというところに特色があるのではないかというふうに思います。そういう企業者はケインズの場合にあっては投資を行うものということであります。投資を遂行していくものということで、この経済成長の基本が投資であるという考え方からいたしますと、そういう経済成長を担っていくものであるというふうに考えてもよいのではないかと思っております。そして、こういった実物面というものに対して貨幣面においてはどういうふうな考え方が考えられるかといいますと、ここでは貨幣組織というものを決済機能というよりは、むしろ投資資金にかかわらせて理解していると考えられます。銀行は投資資金の供給者であるということでありまして、信用創造機能も重視されております。ここでは貨幣面というものが投資と貯蓄といぅものにかかわらせて、それに影響する金融活動ということを考えているといってよいのではないだろうかと思います。

この二つ、すなわち自由経済と企業者精神が資本主義経済の二つの顔ということでありますが、もちろんこの二つは、全然別のものであるというわけではなくて、一つになる場合もありますし、また極端に言うと全く別のものとなる場合もあるのです。そのどっちを強調して考えるかということで、現実に対する態度といったようなものも変わってくるのではないだろうかと思っておりますが、小泉先生はこのうちのケインズに傾倒しておられましたので、この中での分類から言いますと、企業者精神を強調する、そういう資本主義経済というものを考えていたのではないかというふうに思うのです。

というのは、すでにケインズ自身が実は『自由放任の終焉』という論文を書いておりまして、そういうことを小泉先生もいろいろ紹介されていたということからして、そう考えることができるのではないだろうかと思います。ところで、そういう自由放任の終焉というようなことは、すでに古典派の時代、それを批判するためにケインズが好んで使ったわけで、小泉先生もそのことを始終言われていたのですけれども、現在の時点で考えますと、小泉先生が亡くなられてから、レーガノミックスという考え方が強くなり、経済学の中、あるいは金融論の中でも、マネタリストとか合理的期待論者というような人たちの考え方が強くなってきております。そういう意味で、あるいは自由主義経済の復活、あるいは自由放任主義の復活とも言ってもよいものが起こっているのではないかと考えられます。そこで、なぜ自由放任主義的な考え方が強く復活してきているのかという点を三つの背景を挙げて考えてみたいと思います。

(3) 自由放任主義復活の背景

第一の点というのは何かといいますと、自由放任主義の復活は、実はケインズ主義の成功の結果にほかならない。こういうふうに言える点があるということです。これは慢性的な失業に悩んでいる時代には、自由放任主義は勢力を持てなかったわけですけれども、完全雇用が実現されるようになるという状況の中では古典派の世界というものがまた開けてくるわけでありまして、そこでは自由放任主義の妥当する領域がまた出てくるのだと考えてよいかと思うのです。最近、経営学というものが非常に流行しているのも、全体としての問題がなくなるというときに、個々の企業の行動というものが重要になってくるという意味で、こういったケインズ主義の成功によって、完全雇用ということについてそう心配がなくなったというところから生まれてきているのではないかというふうに思うのです。

ただここで心配なのは、自由放任経済が復活して、その自由放任主義者が増加しているわけですけれども、その人たちはこの実現が何の政策にもよらずに価格機構の結果として生まれているというふうに考えているように思えるので、この点は果たしてそう考えてよいのだろうか。やはりいろいろな意味での政策の結果、こういう完全雇用の近傍という点で経済の安定が実現しているというふうに見てよいのではないか。こんなふうに考えてみることができますが、これが第一の背景です。

第二の背景というのは何かといいますと、ケインズのときも小泉先生のときもそうであったのですけれども、まだスタグフレーションという考え方は余り強く出しておりませんでした。ですから、インフレーションか失業かというのは、これは別々の現象でありまして、それが同時に発生するというスタグフレーションという現象はまだ考えていなかった。しかし、その現象、スタグフレーションというものがかなり身近な問題となってきたということであります。そしてそれに対する解決策は現在まだ確立されていないというふうに言ってよろしいのではないかと思います。

一番イージーにとらえている考え方は、実は完全雇用に回復する一つのプロセスとしてスタグフレーションが生まれてくる。均衡回復の過程であるというとらえ方があります。これはフリードマンなどが主張しているところなのですが、価格機構というものが十分生きているわけなので、それに任せて経済が動いているわけですけれども、たまたまあるときに政府が失業率を減らそうとして有効需要を増やすという政策をとる。そうすると確かに一時的には、あるいは短期的にはこうした失業率を減少させることができるかもしれない。しかし失業率が減少できるのは、労働者も、あるいは企業者も、マネーイリュージョンという、貨幣錯覚にとらわれているときだけでありまして、長期的にはそういう貨幣錯覚がなくなる。要するに実質的な賃金、実質的な相対価格で行動するようになれば、自ら経済はまた最初の完全雇用均衡に回復していかざるを得ないのだ。貨幣錯覚というようなものは一時的な現象であるというわけです。名目値と実質値との乖離は一時的な現象であるというふうに考えるわけでして、その均衡を回復する過程の中でインフレが激しくなり、失業率が高まるというスタグフレーションが起こるのですけれども、いずれは実質値で行動するようになってくるというふうに考える考え方、これが一つあります。

それに対して、一番深刻に受けとめているのはヒックスという経済学者であるわけですが、彼はスタグフレーションというのは資本主義経済にとっての新しいチャレンジである。これを克服しなければならない。かってケインズが慢性的失業に対して『一般理論』を書いたようにスタグフレーションに対しても何らか新しい解決策というものが見出されなければならないということを言っております。ヒックス自身もそれに対する解決としては、より生産性を高めるというような仕方で解決していくよりほかないということを言っておるわけですけれども、しかし十分みんなを説得するだけの力というのはまだないのだという状況だと言ってよろしいでしょう。したがって現在の状況を何ととらえるかというのは難しいわけなのですが、スタグフレーションの影を強く引いているということだけは言えるのではないか。これから脱出しようとして、最初はインフレを起こしていきますが、そのインフレを押さえることにより不況になってくると、その不況を克服し、インフレのない完全雇用を達成できるという目安がまだ立っていない。どぅもインフレが治まれば失業、景気の方が非常に悪くなってくるという状況がまだなくなっていないのではないかということです。

それで、それに対する処方箋がまだ確立されていないという状況のもとでは、これに対して価格機構で対処するしかない。これが現在の状況での方法であるということで、価格機構、自由経済的な考え方が生まれてくるというふうに言ってよろしいかと思うのです。

第三番目には、価値観の多様化ということを考えてみたいと思うのですが、ここでは高度成長期などではGNPということを考えて政策を立てていけば全体をリードしていくことができたわけですけれども、現在は次第に価値観が多様化するということでいろいろな指標が考えられなければならなくなる。例えば、レジャーということ。働くよりもレージャーの時間をふやすということで週休二日制、あるいは三日制ということが選好されるようになるとすれば、そういう指標も考えられる。

また安全性ということも指標として考えられる。GNPをただ高めるということではない、いろいろな意味での安全性を考えていくという選好もあろう。

このような指標はいろいろあり得るであろうと考えられるわけで、このように価値観が多様化してまいりますと、それをどう調整していくかということはなかなかできない。行政の力でもうまくいかないということです。場合によっては、団体を組んで、いろいろな圧力団体が形成されるということもあるかもしれませんけれども、それでは公正な調整とはいえないわけです。そうした混迷の中で、価格機構を価値観の多様化の調整力として生かしていくということによって公正を図っていくということができるのではないか。そういう考え方が生まれてくるというふうに言ってよろしいかと思うのです。

金融革命乃至金融の自由化の進展

そういう状況の中で、現在金融革命、あるいは金融自由化が進展している。この金融自由化は産業面での自由化より、ある意味ではずっと遅れておりまして、これは金融現象、この中に決済機能を含んでいるということもありまして非常に重要であるということですから、これを安定的に維持することが大切だと考えられておりまして、自由化が一番遅れたわけです。もっとも、一番遅れたと言ってはいけません。まだ農業界があるかもしれませんので、農業と並んで金融が遅れていたというふうに考えてよいかと思います。

そういう自由化がいまやアメリカから始まりまして、イギリス、ドイツ、日本、韓国、オーストラリアというよう

に世界全体に飛び火いたしまして、みな似たような問題に悩み、対処をしているというふうに考えてよいのではないかと思います。この問題をどう理論的に理解するべきなのかというのがここの課題であります。

小泉先生がお元気でおられましたらどういうふうに考えるかなと思いながら、しかし新しいことも付け加えさせてもらいたいのが第二のテーマ、金利の自由化と業務の自由化でありますが、このテーマに移っていきたいと思います。

ここでは金融の自由化の内容が、金利の自由化と業務の自由化と、その二つのものから成り立っているというふうに

考えまして、その一つ一つについて考えてみようと思います。

(1) 金利の自由化

まず第一番目の金利の自由化ということなのですが、金利は当然一つの価格でありますので、先はどの価格機構を考えますと、いろいろな価格機構の中で資金市場の価格、これが金利であって、これが自由に需給に応じて変化していく中で、資金配分とか景気調整などの調整機能を金利が果たしていくというのが、この金利の自由化ということになるわけです。

そのときに、いまのように市場の中で需要と供給を反映するように金利が動いていくという、そういう金融市場の問題もありますし、また金利に対して個人であるとか企業が敏感に反応して行動するということ、これもやはり重要なことであろうと思うのです。これは区別されなければならないかと思いますが、最近の言葉で言えば金利選好というようなことで考えられるところですけれども、これは価格である金利に対して個人や企業が敏感に反応して行動ししていくということを意味している。この二つの面が金利の自由化の中で考えられるかと思いますけれども、ここでそういうような問題を考えていくときに、金利の自由化というのは当然のこととして金利の伸縮性ということになるのだというふうに考えられるわけですけれども、必ずしもそうではないのだと。すなわち、金利の粘着性ということも金利の自由化の中にあり得るということを、この第一番目の点でお話ししようかと実は考えているのです。ですから、金利の自由化はイコール金利の伸縮性というふうに考えるのではなくて、金利の粘着性という可能性も十分ある。

こういう点であります。

この点はまず金利の自由化が始まりましたときに、規制金利の状態から自由金利の方向に動くということが言われました。確かにこの規制金利の状態を、金融論もしくは、経済学は解釈しないわけではありませんが、通常の経済学というのが大体価格が自由に動いていく状態を想定いたしまして、それのもとで資金配分等々のことを考えているわけです。ですから規制金利というような状態、これは現実には割によくあるわけですけれども、それは非常に理論とは離れた状況であるというふうに言ってよろしいかと思うのです。

実はケインズの『貨幣論』 (一九三〇年)を小泉先生がお訳しになられておるわけなんですが、その『貨幣論』 の中でケインズは、イギリスの一九三〇年代には銀行は余り自由な行動でないということを認めています。イギリスのバンキングシステムはまだ十分に自由主義的な行動をとっていない、換言すれば規制金利であり、なお金利が粘着的であるという状況を想定して、インフレ時代およびデフレ時代における物価と金利との問題を考えようとしております。ですから、その時代にはイギリスも金利はかっての日本と同じようにかなり制度的に決定されていたというふうに言ってよいのではないかと思います。しかし、現実が金利が制度的に下方硬直的であるということと、理論的に金利がなぜ下がらないかということを考えることは違った問題である。ケインズが問題としていた状況というのは、要するに金利が下がらないことが不況をもたらすということを考えておりましたので、金利が下がらないのが制度的に下がらないという現実論だけではケインズは満足しなかった。

ですから、これが真の実学としてのというふうに言ったときの意味になるかと思いますが、単に現実がこうであるから金利が下がらないというだけではなくて、理論的になぜ下がらないのかということを追究していったのがケインズの立場であったかと思うのです。

その点を考えてみますと、ケインズの流動性選好説という考え方を『一般理論』に、一九三六年にはつくり出しておりますが、そこでは金融機関から少し離れて、金利を公債の利回りという形で取り上げているわけですから、公社債市場の中で金利の決定を考えたわけです。公社債市場は自由な金利が成立する場である。自由でなければいけない。

金利の決定が制度的に決まるというような状況でいろいろ説明するのではなくて、そういう意味で制度的な改革をケインズは主張したのではなくて、自由な経済においてもなおかつ金利が下がらない状況というものがあるということを説明しようとした。私は、ケインズの流動性選好説ということの意味をこのように考えます、流動性選好説というのは、貯蓄を貨幣で持つか債券で持つかという選択がポートフォリオとして非常に重要になるのだけれども、そのときには当然利子率が高ければ債券を持つだろう。反対に、利子率が低くなれば債券で持つよりは貨幣で持つ選好が生じるということなのですけれども、利子率がどんどん下がってまいりますと、それ以下には下がらないような状況が生まれる。言ってみれば貨幣で持つか、債券で持つかという選択のときに弱気の人(債券で持つよりは貨幣で持つことによって将来得をする人)がふえてくる状況があらわれてくる。そしてこれは別に制度的に規制されるからできるというのではなくて、自由市場の中でそういう状況が自然に生まれてくるということをケインズは強調いたしました。中央銀行としては、できるだけその弱気の人の期待を打ち破って金利を下げることが重要である。それでも景気が立ち直らないときには財政が出動しなさいというのがケインズの処方箋であったと言ってよろしいかと思うのです。ですから、この流動性選好説というのは、自由な市場、金融市場が自由であるということと両立しながら、しかし金利が下がらなくなる、最低限の状況、弱気の状態が支配的になる状況を想定した。こういうふうに考えることができると思います。

そういう意味でケインズの考え方を考え直してみようと考えたわけですが、それでは金融機関については一体どういうことになるのか。金融機関については、ケインズはあまり述べませんでした。金融機関は、一九三六年時代にはイギリスにおいても制度的に硬直的な要素というものをとどめていたと考える方が素直であると言ってよいかと思うのです。

ところで最近だんだん、金融機関についてのビへービアが非常に分析されるようになってまいりました。そこではどういうふうに解釈されるかといいますと、従来の経済学で言う需要と供給ということを考えますときに、いま金融市場で考えますと、縦軸に利子率をとって横軸に資金の量をとるわけですが、そのときに需要曲線というのは、金利が高ければ需要は少ない。金利が低くなれば需要が大きいというふうになるわけですから、需要曲線は右下がりになる。それに対して供給曲線の方は利子率が高くなればなるほど供給量がふえるという意味で、供給曲線は右上がりになるのが普通の需要・供給曲線の書き方であります。これは普通需要と供給で価格が決定されるというときの考えであるわけです。

ここにいま不確実性ということを品質について考えてみよう。ですから金融機関、銀行と貸出先の企業というものを取り上げて考えるわけですが、そのときに金融機関と銀行というのは情報ということに対して非対象的な存在であるというふうに見るわけです。

非対象的というのはどういうことかと言いますと、銀行がお金を貸すわけですが、相手の企業の内容を十分にまだ知っていない。そういう意味で情報の劣位者に立つと考えていますし、企業の方は、自分は銀行から資金を借りるのだけれども、自分がどういう経済状能だあるかというのは自分のことですから一番よくわかっている。そういう意味で情報の優位者に立っていると考えるわけです。この中で貸出という銀行行動が起こってくるわけなので、そういう銀行としては審査能力等を高めることによって情報の劣位性をカバーしていくということになるわけなのですけれども、ここで相手の企業のリスク、貸し倒れ等々のリスクを考えて貸出が行われるというふうに見ます。そうしますと銀行はお金を貸すときに当然その貸出金利を目安に考えるのですけれども、金利というものがただ資金の需給を考えるだけではなくて、情報も伝達するものとして金利を理解しようというふうに考えるわけです。

それはどういうことなのかというと、金利を高く出すからという企業からのオッファーに対して、余りにも高過ぎる金利になるとだんだんその企業に対して貸倒れの不安を抱いてくるといったらよろしいでしょうか。リスクが高いというふうに考えると思われます。

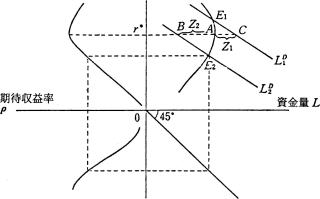

第 1 図

利子率 r

そこでグラフ、第一図の第二象限に示されているように、

そこでは銀行の期待収益率と利子率との関係が示されております。

それによるとただ利子率が高ければ高いほど銀行の期待収益率がよくなるわけではない。

銀行の期待収益率を最大にするという行動を銀行がもしとっているというふうに考えますと、

一番期待収益率の高い左の山形のところ。

利子率は上に行くほど高くなるのですが、r’のところで期待収益率が一番高くなっておりまして、

それから利子率がさらに上昇しても、銀行の期待収益率は下がってくることがわかります。

そのように銀行の期待収益率が低下してくるというのは銀行からいたしますと、

相手のリスクが高いというふうに意識されて金利を高く支払うと言われてもリスクの増大を意識しますから期待収益率は下がってくると考えられるわけです。

そういう銀行のビへービアというものを念頭において考えますと、

資金の供給曲線、Lsと書いてある第一象限の図なのですが、

通常は右上がりの供給曲線になると考えられております。

LD2と書いてあるのがLD1にしてもLD2にしても右下がりのものが需要曲線であります。

それに対してLsと書いてある供給曲線が通常であれば右上がりに上がっていくと考えられていますけれども、この第一図の場合にはあるところまで金利が高くなれば供給量がふえます。

しかr*の点を超えますと、銀行の期待収益率が下がってまいりまして、

供給量を減らしてしまうという行動が起こってくるのだというわけです。

Ls曲線が左側に曲ってきます。

貸出利子率が上昇するのに資金の供給量が減ってしまうことになります。

こういう状況というものを考えるというのも一つの最近の考え方になっています。

これは金融機関のことを考えまして、こういう供給曲線の形態が生ずる可能性があるというわけです。

そうするとどういう現象が起こるかといいますと、例えばいまのLD1という需要があったとしましょう。需要がLD1という状況においては需要と供給との交点はE1というところに決まります。しかしE1というところは、銀行の期待収益率はすでに下がっており一番最大というわけにはいきません。下がった状況であります。したがって銀行としてはE1のところまで資金を供給せずに、もっとも期待収益率の高いA点、要するに利子率戸に対応したところのA点で資金を供給しようと考えるわけです。そこ以上には金利が高くても資金の供給を行わないということ。すなわちAの点で資金の供給をストップするわけです。そうしますとCの点まで資金需要があるわけですから、ACの長さすなわちZ1と書いてありますけれど、そういう大きさが実は企業が資金を借りたくても借りられないという意味で資金の割り当てが行われている状況が理解されるわけです。資金の割り当て均衡という状況がそこに生まれてくるのだということです。E1に対応する利子率ということで需給は均衡しているわけですが、それよりも低い利子率であるr*で均衡を決めてしまうという意味で資金の割り当てが起こってくるのであろう。そういう意味で、これは金利がこの状況の中では大きく変化しない、伸縮的ではなくなるだけ粘着的になる要素というものが出てくるというふうに考えていいのではないかと思うのです。

こういうことを考えますと、例えばインフレのときに期待インフレ率だけ利子率が上昇して、これがアメリカでの金融革命の発端となったと考えられますが、このような状況を考えて頂きますと、金利がどんどん上がっていく場合、銀行の方は公社債市場に比べて、どうしても、金利が高くなったときのやや粘着的な行動が起きるということを言っているわけです。したがってそのときには証券の方は金利を高くしていくのに対して、銀行のいまのビへービアすなわち品質の非対象性を考慮した行動を考えると、金利の上昇が後れる傾向にあるということが理論的にも考えられるのではないかということであります。

では、逆に金利が下がってくる状況の中ではどうなのでしょうか。L2Dというのがそのような状況であるわけですが、その状況では個々の企業が同質的であればがのような状況すなわち利子率は下がった状況になるだろうということが予想されております。ですから、そこでは証券の方では流動性選好説の最低限のところが生じてくるといたしますと、それに合わせた形で金融機関が金利を決定していくこともできるでしょうし、もっと能力のあるといいますか、生産性が高い効率のよい銀行であればもっと下げていく可能性もある。この金融機関の、そういう意味での効率性というものがここの下がる段階のときには非常にものを言ってくるのではないかというふうに思います。別言しますと、金融機関の中でも効率の悪いところと良いところとの間の差というものが金利低下の過程の中で大きく出てくる可能性があるように思っているわけです。ここではそういう意味で金利の自由化というのは必ずしも伸縮性というふうになるばかりではなくて、粘着性ということも生ずる可能性がある。ことに金融機関のどへービアと証券、公社債市場との間で違った形の問題が前述の理論に基づいて考えられふようになってきたということであります。

(2) 業務の自由化

それから第二の問題である、業務の自由化と総合金融サービス化ということについて次に考えていきたいと思います。金利の自由化ということについて欧米と日本とを比べてみますと、どうも日本の方がやや遅れているのではないか。欧米の方は同業態内の競争というのは非常に強く行われる傾向があるわけで、それから比べると日本の場合には同業態内の競争というのはなかなか行われにくい。そうしたことが金利(とくに小口金利)株式売買手数料等に関して考えられるわけですが、これが日本の金融自由化の特色のように思えるわけですけれども、それにかわってむしろ日本の自由化は業務の自由化の方に進んでいるように思います。

実は、先ほどの自由経済というものは金利の自由化の方向に関連いたしますし、企業者精神というのは業務の自由化の方に、関連するところが大きいかと思っているのですけれども、その業務の自由化の中で何を考えるかといいますと、ここでは専門化と総合金融サービス化を考えてみたいわけです。従来日本の金融界は専門化ということでいろいろやってきたわけですけれども、この金融自由化の中で業務がだんだん自由化されていく。すなわち垣根が低くなっていくということの中で総合金融サービス化ということが言われるようになりました。これは各専門機能といったものを本来であれば一つの企業が全部やれるということが望ましいということであろうかと思うのです。そういうことが公衆にとって望ましいし、またそれが可能であるという状況が出てきた。これはエコノミース・オブ・スコープ範囲の経済問題と言ってもよいでしょう。これを、要するに専門化の機能を併せることにより多角化の利益が生ずると考えられたわけで、その限りにおいて総合金融サービス化のメリットが出てくるわけです。

現在そういう意味におきましてコンピューター化が進んできたということが総合金融サービス化を可能にするような背景になって、大企業は総合金融サービス化をやっていこうと考えているようです。各企業、家計等々のニーズに応える道なのだということで、業務の自由化ということを求めて垣根を低くしつつある。しかし、現実の行政の指導の中ではそれぞれの業法があって、すべての業法を撤廃するということはまだ不可能であるというわけで、また現段階ですべての業務を自由化することは必らずLも利益があるとは考えられないということで、現在のところは、現存する業法の中で総合金融サービス化を実現していく道というものとして提携化といったことが起こってきているのではないだろうかというふうに思います。この場合金融サービスの機能としてはどういうものが考えられるかというと、先ほどの決済機能というのがあるでしょうし、貯蓄機能といいますか、資産運用機能、あるいは借り入れ機能とか、あるいは生保まで入れて保障機能が考えられるわけですが、これらすべての機能を一つの機関がやっていくというのが本来の総合金融サービス機関であるかもしれない。しかし、それが業法上現実の制度の中でできないということで提携化という形で実現していくことになるだろう。

提携の仕方としては二形態が考えられるのですけれども、一つは子会社といいますか、資本系列といったことを考えて、大手の金融機関が専門の機能を持つ子会社をつくって、それを統括するという形で提携化が進んでいくということが一つ考えられますし、あと一つは、もっと対等な提携が考えられます。資本系列というようなことではなくて対等な形の提携ということで総合金融サービス化が行われる可能性というものもあるのではないだろうかというふうに思っております。こういう提携化が進んでいくということは、そこに新しい金融商品というものも当然生まれてくるわけなのですが、それは企業者精神のあらわれと考えることができます。また企業者精神の発揮が金利の自由化と業務の自由化を統合して新金融商品を作らせていると考えられます。そうした新金融商品が国内でいろいろつくられるばかりでなく、金融の国際化の中で、スワップやオプション等を利用したいろいろな商品ができつつあるということであると思います。

ところでこういう提携化ということを考えましたときに、公共部門というものは一体どういうような関連になるの

かということであります。この公共部門というと、その資金を集める方で言えば郵貯の問題、あるいは簡保の問題ということであります。資金を使っていく機関は開銀や中小企業金融公庫等の政府金融機関であるわけですけれども、そういう部門がどうなっていくだろうといういうことが一つの問題になろうかと思うのです。

金利の自由化と言いますか、自由経済ということを非常に強調する目から見ますと、公共部門というのは当然民間に対する補完でありますので、この補完という限りにおいて、補完を必要とする状態においては、公共部門は必要であろうと考えられ、またそれなりに実績をあげたと考えられるわけです。しかし、もはや補完の必要がなくなったという状況が出現したと考えるならば当然この公共部門は要らないか、もっと規模を縮少すべきである。こういう考え方が自由経済という観点からは強く主張されるだろうと思うのです。現にアメリカなどでも、郵貯はなくなっているわけで、民間だけでやれるものは全部民間でやるということも可能であるわけです。

それに対して企業者精神の考え方からいきますとどうなのかといいますと、これも企業者精神というものが民間部門が発揮できるというのであれば、これはもちろんいいわけですけれども、その企業者精神というのは民間部門だけではなくて公共部門であっても、そういう力があれば企業者精神は発揮するというのは構わない。こう考えてよいのではないかというふうに思います。ですから、これは企業者精神をどこが発揮するかというのは、別に民間部門だけでなければならない、ということは主張しないのではないかというふうに思えるわけです。もちろんこの立場にあっても、企業者精神が民間部門で活発でなかったことが、公共部門の活躍を大きくしてきたという歴史的事実は否定できません。しかし、次第に護送船団方式がくずれ民間の企業者精神の発揮の場が自由化によって大きくなっていることも事実であります。

そういう点から言って、公共部門を考慮した上で、提携化を如何に考えていけばよいかということが問題となります。例えば郵貯とはかの民間金融機関が提携する商品の可能性というものを考えてよいのであろうと思うし、簡保とはかの金融機関との提携が考えられます。簡保というのは生保の公共部門ですから、民間生保が簡保と統合することはないでしょうが、機能を別にする他金融機関が提携して新しい新金融商品をつくっていく可能性というものは存在するのではないかというふうに考えられるわけです。

ただ問題になるのは、そういう公共的な金融機関の郵貯と簡保というものが統合して一つの公共的な総合金融サービス化を図るということになりますと、これはすべての民間金融機関の敵ということになるでしょうから、民間金融機関の方でも、その公共的総合金融サービス機関と提携するという考え方はやめるでしょうが、そうではなくて、郵貯と簡保が別々に存在する状況であると、いろいろな形の公共・民間の提携化も可能になってくる。そういう意味で提携化ということは民間部門内でいろいろ生ずるということはもちろんのことですけれども、いま公共部門を考慮した場合でも、そういう提携化の可能性というものがまだ存在するのではないかということです。そういう形でいま金融の自由化が進行しているのではないか。この提携化こそが総合金融サービス化を現実化する道であって、そして、それによって公衆のニーズに対応できればできるほどその金融機関が強化されるということが言えるのではないか。いままでのようにスケール・オブ・メリット (規模の経済)というだけのことではない状況、すなわちエコノミーズ・オブ・スコープ(範囲の経済)が、この業務の多様化の中で起こっているということで、日本としてはこういう道が今後より活発になるのではないかというふうに思われます。

以上で一応私の報吾を終わらせて頂きたいと思うわけですが、小泉先生が生きておられましたら、おれはそんな考えではない。もっと違った考え方があるということを、あるいは言われるのではないかと思いますが ―それを予想しておりますけれども、こういうことでまとめさせて頂きました。

(本来ならば、別に日時を設けていただいて、小泉先生の学問についてお話したいと考えていたのですが、一橋の学問を考える会」も一応終えるということでございましたので、小泉先生の学問について、不十分な言及しかできないことを承知の上でお話させていただきました。御了承下さい。)

[質 疑 応 答]

― 花輪先生、現在の金融問題を包括的にお話し頂きましてありがとうございました。

そういう先生のお話のような状況を考えまして、いまの社会経済の状況を、特に日本の当面している状況を考えますと、アメリカの一九二九年の恐慌前夜の状態と、それから、これは、日本は昭和初年の金融恐慌の状態よりは、むしろアメリカと比較した方がいいと思うのですけれども、現象面では非常に似た状憩がたくさん起こっているわけです。農業生産、あるいは重厚長大産業の、これは要するに設備投資過剰。したがって生産過剰。生産過剰恐慌という形の前夜の状態になっているのは、アメリカも日本も現在の状態で共通だと。それから、物価の方は下落の方向にあるのだけれども、独歩高をたどっているのはアメリカでは証券投資だ。それから、土地の方は現在の日本の都会の土地の方がべらぼうに土地投資が狂乱化してしまっているけれども、アメリカにしてもあの当時フロリダの土地投資が非常に激しかったというような状態です。共通な現象が起こっているということは、日本の経済というものがアメリカ的な状況でもって、恐慌前夜の状態にあると言えるのですけれども。

ただ楽観論者はその当時のアメリカに比べると、いま世界経済の協調体制というものが段違いに強化されていると。それから、いま先生のお話しになりましたような金融面の弾力的な対応というものができるようになっている。そういう点で恐らくそういうクライシスは起こらないだろうというのが楽観論者の説ですけれども、どうも私は余り、金融面におきましても、いまのお話を伺いましたけれども、それだけ、しかし協同して弾力的に対応できるかどうか。国際協調にしたところで、国際協調はあのときの議論としては、アメリカが世界の経済のリーダー役になりながらリーダーの役を果たさなかったからいけないというようなことを言われていますけれども、日本だってそんなリーダー役なんかとてもできるような実力じゃなさそうだ。だからその辺はどうも大変あやしいと思うのですけれども、その点につきまして先生のお考えを伺わせて頂きたいと思います。

花輪 大変難しい問題であるわけなのですが、私は、先ほどの話の中で、自由放任主義の復活ということが起こってきたということをお話ししたわけですけれども、そのことが非常に絡んでいるように思うのです。ちょうど一九三〇年代のときにはまさにそういう状況でありました。すなわち古典派の考え方が支配していた時代です。したがって価格機構に任せておけばすべてうまくいくということがその当時信じられておりました。

現在ではいまの中島さんのお話にありましたように、協調ということがあるから昔とは少しは違うのだというお話もありました。しかし、例えば協調ということを私はこんなふうに考えているのです。

協調というと各政府間の協調をいまは考えます。しかし、例えば一つのシステム、金本位制度というシステムがあって、そのシステムにみんなが協力し合うというのは非常に強固な協力体制だというふうに考えますと、それから見れば、いまの協調は確かに政府間で協調するのだけれども、むしろ弱まっているのだというふうに見られなくもない。それでいて一九三六年のケインズの時代から見ると、また自由放任思想が強くなって、すべて価格機構に任せた方がいいのだという考え方が強くなっております。

ですから、ここで非常に危険なのは、そういう考え方が強くなったときに世界的に不況の状況が起こってまいりますと、それはかなりひどいことになるのではないか。要するにケインズ的な思想が強くならなければだめなわけです。いまその意味では昔と達ったということを言うときには、ケインズ的な思想が全部の中に定着していればいいのですけれども、そうじゃない。自由経済的な、そういう価格機構に任せればいいのだという考え方が強くなる中で不況の状況が起こってまいりますと非常に具合いが悪くなるだろう。このような考えを持っています。ですから必ずしも私は楽観はしていないつもりです。ことに問題なのは、いまスタグフレーションの問題が底流にあると考えております。日本の状況はいま不況だけであるというふうに考えてよいのかなというふうに思えます。

確かに成長率等々全部不況を示しております。しかし物価について卸売物価は確かに下がっているのですが、GNPデフレーターで見ますと上がってきているわけです。この状況をどう評価するか。われわれ経済学者はみんな物価の指標をとるときにGNPデフレーターで物価をみるのが一番いいと考えています。貨幣の購買力はGNPデフレーターの逆数でみるのが一番いいだろうと考えています。こういうふに考えますと、現象的にいまインフレなのです。そうなるとこれはスタグフレーションの状況にやや入りかけているというふうに言わないわけにいかない。そうするとこれに対してどう対処するかというのは、先ほど言いましたように明確なポリシ1が確立されていないということですので非常に厄介な状況に入っているということではないだろうかと考えます。日本ではとくに日銀が物価の上昇をおそれています。そういう意味でみんなの気持ちが一つで動いているときには、ポリシーも一つではっきりしていたわけで、ケインズ主義がかってうまくいっていたわけですけれども、それが崩れ、各意見が乱立したままの状況の中でスタグフレーションが生じてくるとかなりひどいことになるような気はいたします。

(昭和六十一年十二月十九日収録)

花輪 俊哉 昭和六年生まれ。

昭和三十年−橋大学経済学部率業

昭和三十二年一橋大学大学院修士課程修了

昭和三十五年同大学院博士課程修了

昭和五十五年商学博士

現在一橋大学商学部教授

主要著書

『金融の経済学』(共編)有斐閣、昭和五十一年

『金融概論』(共編)春秋社、昭和五十四年

『貨幣と金融経済』東洋経済新報社、昭和五十五年

『金融経済』東洋経済新報社、昭和五十七年

訳 書

『貨幣の理論』(ニューリン著)、東洋経済新報社、昭和三十九年

『インフレ理論の新展開』(フレミング著)、日本経済評論社、昭和五十三年

『ケインズ経済学の再評価』(ハインズ他)、東洋経済新報社、昭和五十五年